【個人事業主の経理】回数券の売上計上時期は「販売時」か「利用時」か?消費税の正しい処理も解説

1. 回数券の「売上計上」の原則ルール

マッサージ、エステ、パーソナルジムを経営する個人事業主の皆様へ。回数券やコース料金を販売した際の経理処理について、税理士の備忘録として重要なポイントをシェアします。

企業会計の期間損益計算の考え方であれば、「サービス提供時が売上」と考えるのが自然です。所得税法上の売上計上時期の原則は、この会計上の常識とは異なります。

結論から申し上げます。個人事業主の場合、回数券等の売上は原則として「販売時に全額収益計上」しなければなりません。

結論:原則は「回数券を販売した日」に全額売上計上!

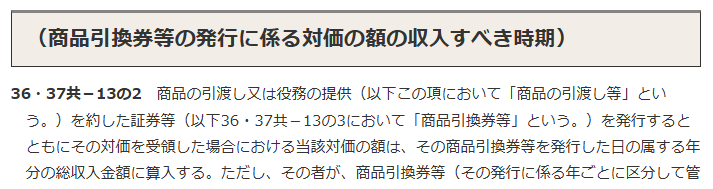

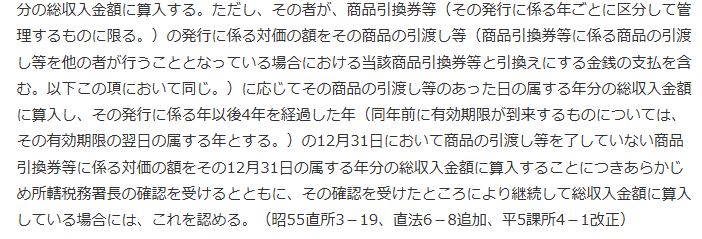

所得税法基本通達には、商品の引渡しや役務の提供を約束した証券(商品券や回数券)を発行しお金を受け取った場合、その発行した日の総収入金額に算入すると定められています。

つまり、お客様が回数券を購入した時点で、まだサービスを提供していなくても、その全額を「売上」として計上しなければなりません。

| 日付 | 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

| 12/28 | 現金 | 50,000 | 売上 | 50,000 | 5回券販売 |

出典:国税庁HP〔商品引換券等の発行に係る所得計算〕より

💸 原則処理のリスク:期末の回数券販売で一気に売上が増加すると・・・

12月に回数券を販売し、サービス提供が全て翌年になった場合でも、今年の売上として計上することになります。

また、回数券が大量に販売でき今年の売上が1,000万円を超えることになると消費税のインボイス未登録の免税事業者は2年後に消費税の課税事業者となります。

2. 例外:「前受金」として処理し、サービス提供時に売上にする方法

救済措置:税務署の事前確認があれば「前受金(負債)」にできる

サービス提供をしたときに売上計上したい場合は、所轄の税務署長に事前に確認を受けることで、販売時に「前受金」(負債)として処理することが認められています。

この場合お客様が実際にサービスを利用した都度、前受金から売上へ振り替えます。

未使用回数券の管理が大変ですが、売上を月ごとに振り分けることができます。

また、最終的に使用されなかった回数券は、有効期限の翌日の属する年または、発行日から4年後の年末に売上計上します。

| 日付 | 借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

| 12/28 (販売時) | 現金 | 50,000 | 前受金 | 50,000 | 5回券販売(要承認) |

| 翌年1/5 (1回利用時) | 前受金 | 10,000 | 売上 | 10,000 | 回数券1回分消化 |

出典:国税庁HP〔商品引換券等の発行に係る所得計算〕より

⚠️ 例外適用は事務作業が増える

- この方法を採用するには、事前に税務署への手続きが必要です。

- さらに、どの年度に発行した回数券が、いつ、どれだけ利用されたかを継続的に管理する煩雑な事務作業が伴います。

- (参考情報:法人税法の場合は原則がこの「利用日計上」ですが、所得税法は手続きが必要です。)

- なお、今年は例外処理で来年は原則処理というのは認められません。一度決めた会計処理方法は毎期継続するのがルールだからです。

3. 【見落としがち】預り「消費税」の計上時期は・・・

所得税法と消費税法では、売上(課税)の原則的な計上時期が異なります。

消費税法の原則: 回数券は「物品切手等」に該当し、販売した時点では不課税(非課税ではない)です。

課税対象となるのは、お客様が実際にサービス(役務)の提供を受けた時(=利用時)です。

| 税目 | 原則の売上(課税)時期 | 根拠 |

| 所得税 | 回数券を販売した日(原則) | 所得税法基本通達 |

| 消費税 | お客様がサービスを利用した日(役務の提供時) | 消費税法基本通達 |

出典:国税庁HP(資産の譲渡等の時期の別段の定め)より

解決策:所得税法に合わせた処理が可能

- 原則通りに処理すると、所得税法は販売時に課税、消費税法は利用時に課税となり、経理処理が非常に複雑になります。

- しかし、消費税法基本通達により、所得税法の計上時期に合わせることが認められています。

- 実務上の推奨: 個人事業主が所得税法の原則通り「販売時に売上計上」を選んでいる場合、消費税法の処理もそれに合わせて「販売時に課税売上」とする方法が、圧倒的に事務負担が少なく済みます。

まとめ:あなたの事業に合った計上時期を選ぼう

| 選択肢 | メリット | デメリット | 実務上の推奨 |

| A. 原則(販売時売上) | 事務処理が簡単、税務署への手続き不要。消費税も合わせやすい。 | 回数券販売分を一気に売上計上しなければならない。 | 実務上はシンプルさを優先するためこっち。 |

| B. 例外(前受金処理) | サービス提供時に売上にできる(売上と役務提供の対応)。 | 税務署への事前確認が必要、使用済み回数券の管理が必須。 | 12月の回数券売上が非常に大きく納税に影響する場合 |

最終的な判断は、売上の規模や資金繰り、事務作業の手間を考慮してご自身の事業に合った方法を選択してください。

しかし、3年以上の有効期限がある回数券というのもなかなか見かけないので、実務上は原則とおりに回数券売上時に全額売上計上とするのがよいと思います。

所得税法の場合は、サービス提供期間で計算というよりお金もらったんでしょ、だったらお金のあるうちに税金納めてよねという考えかたをします。

【免責事項】

この記事は、正確性を期すために細心の注意を払って執筆されていますが、その内容の正確性や完全性を保証するものではありません。当ブログは、この記事に基づいて読者に生じたいかなる損害についても一切の責任を負いません。

記事内容に誤りやご指摘がございましたら、お手数ですがお問い合わせフォームよりご連絡ください。なお、記事内容に関するご質問にはお答えできませんので、あらかじめご了承ください。